このようなことでお困りではありませんか?

後継者がいないが会社を存続させたい···

会社売却した後も取引先や従業員を守りたい···

新規事業に向けて既存事業の一部を売却して資金調達したい···

会社売却を考えいているが上場企業に話を持ち込めるだろうか···

自社はもっと高く売却できるのではないか···

大手のM&A仲介会社で提示された価格が安すぎるのではないか···

はじめての会社売却、事業譲渡にあたり、不安はつきないと思います。

そこで

まずは会社売却、事業譲渡を成功させるための3つのポイントをご説明させていただきます。

会社売却を成功させる3つのポイント

POINT1

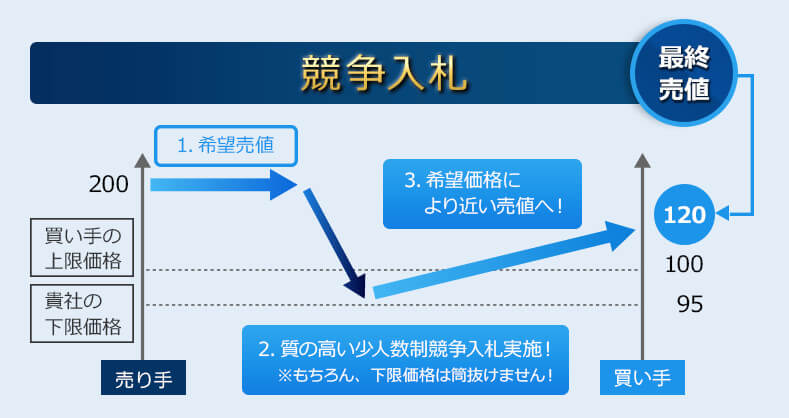

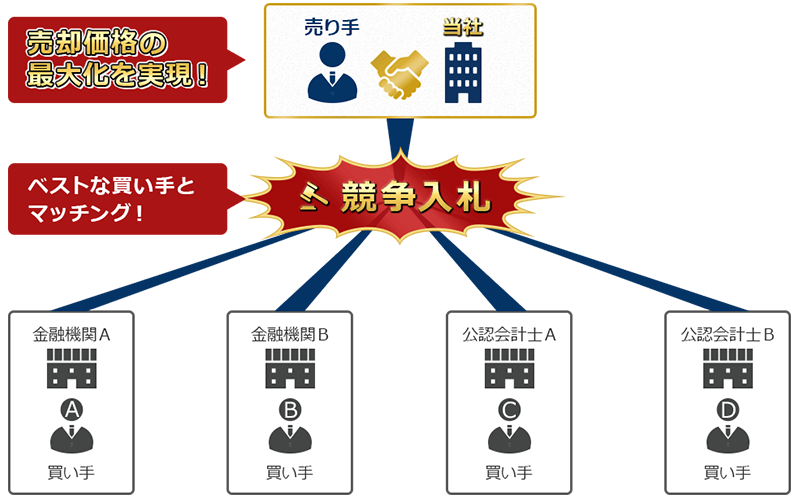

仲介ではなく競争入札を行うことで高く売却!!

M&Aの交渉は1対1で行う必要はありません!

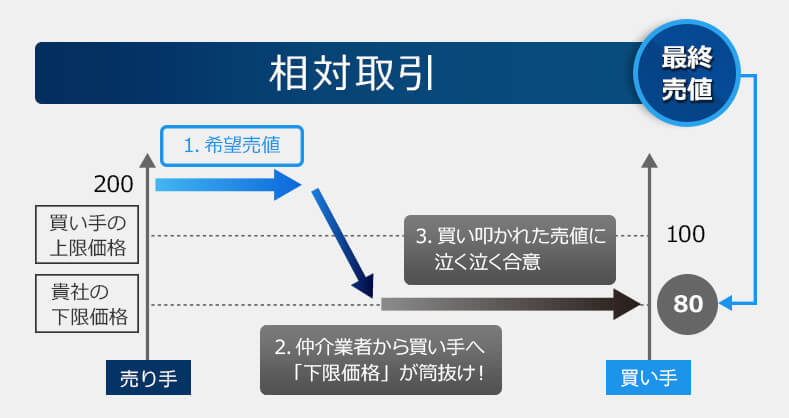

他社の場合

M&A仲介会社は「仲介」を行うため、買い手が安く買いたいという 希望も聞くことになり、売却価格が安く抑えられてしまいます。

当社の場合

当社のM&Aは、すべて「競争入札」を行うため、売却価格の最大化を実現いたします。

売り手が勝てる競争入札とは?

「とにかく、成功報酬が欲しい!」

利益相反取引を行うM&A仲介業者は、意図的に相対取引に持ち込むため、「最大限妥協できる価格」など売り手の手の内が買い手に筒抜けになってしまいます。

これでは、高値での売却を追求できません!

当社は、交渉する買い手候補を1社に絞る「相対取引」は原則として行いません。

外国企業にまで対象を広げるなど、買い手候補を増やし、買い手にとっての競争環境を厳しくします。

幅広い買い手候補リストの中から、当社の調査結果に基づき、取引の実現可能性の高い買い手候補を数社に絞り込んだうえで、競争入札を実施します。

これによって、売り手に最適な競争環境をもたらし、売却価格の最大化を実現します!

他社の場合

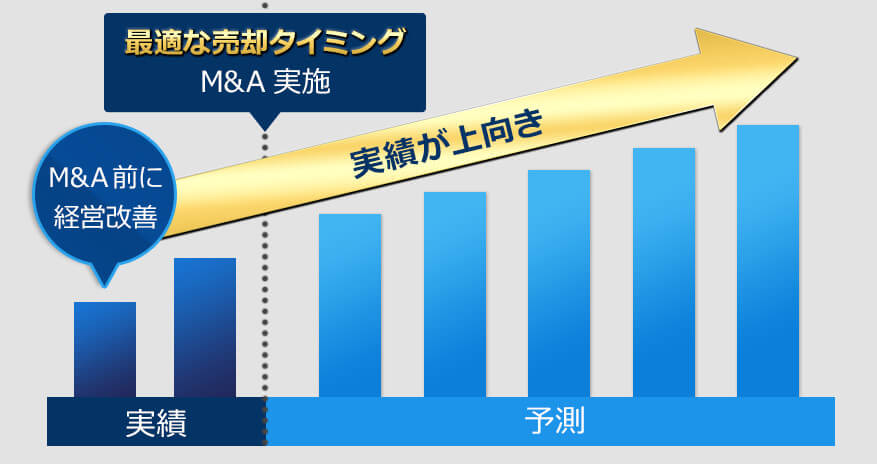

1.直近の業績が悪化しているときにM&Aを実行するため、

価格交渉が不利になる

2.そもそも、競争入札に発展しない

(成功報酬を欲しがるM&A仲介業者は相対取引に持ち込む)

3.買い手はM&A仲介業者が連れてきた企業となり、

売り手の売却価格の最大化は実現できない

当社の場合

1.M&A実行前に経営改善策を施し、

業績が改善してから強気に価格交渉に臨む

2.複数の大手金融機関と連携国内外から最適な買い手候補を選別

3.選別した買い手候補の中から、実現可能性の高い数社を選りすぐり、厳しい競争入札を実施

そもそもM&Aにおけるアドバイザーの役割とは?

そもそもM&Aにおけるアドバイザーの役割

とは?

そもそもM&Aにおける

アドバイザーの役割

とは?

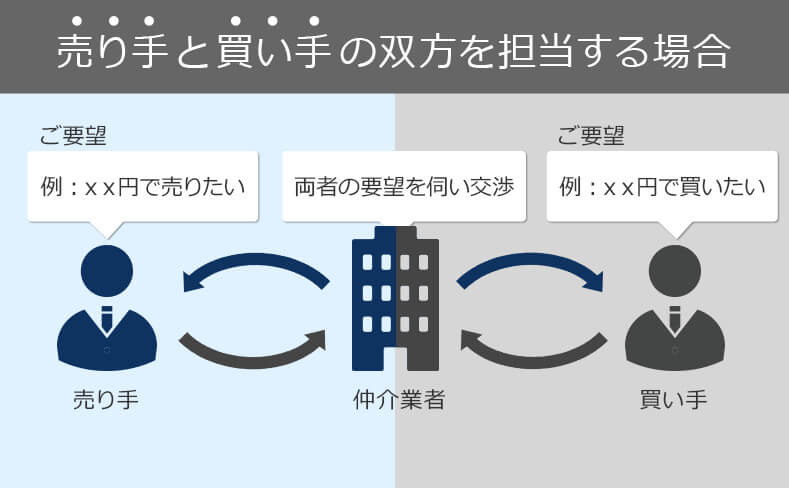

会社売却を依頼されたアドバイザーは、“売り手(お客様)”と“買い手”の双方を担当する場合と、“売り手”だけを担当する場合があります。

仲介会社は、”売り手”と”買い手”の双方の要望を伺い、交渉します。

“売り手”だけを担当するアドバイザーは投資銀行が扱う大企業のM&Aでは一般的ですが、中小企業のM&Aではほとんど見られません。

”買い手”を他社(主として金融機関や公認会計士)が担当するため、”売り手”を担当するアドバイザーは、”売り手”の要望のみを伺って、”買い手”と交渉します。

POINT2

金融機関・公認会計士からの幅広い買い手

情報の収集

他社の場合

M&A仲介会社は、自社で買い手候補を探します。これでは、自社とお付き合いのある買い手候補に優先的に紹介することになり、最適な相手が見つかりません。

当社の場合

当社のM&Aは、買い手探しを、複数の金融機関(大手メガバンク)と公認会計士に委託してします。これにより、買い手情報を幅広く集めることができます。

利益相反のおそれがあるため、当社が自ら買い手探しは行いません。

大手金融機関の強力な買い手ネットワーク

大手金融機関の強力な

買い手ネットワーク

会計事務所単独の情報力と営業力には限界があります。それが事実です。

しかし、当社は過去の豊富なM&A実績から、複数の大手金融機関や公認会計士との密接な提携関係を持っております。

複数の大手金融機関や公認会計士を同時活用し、多くの買い手候補をスピーディーに見つけ出し、競争入札へ持ち込むことによって、売却価格の最大化を実現します!

POINT3

投資銀行出身の公認会計士の知識・経験を活用

投資銀行出身の

公認会計士の

知識・経験を活用

他社の場合

M&A仲介会社は単なるM&A情報のブローカーに過ぎません。知識や経験の乏しい若者が営業を担当するため、お客様の利益は全く考えてくれません。

当社の場合

当社のM&Aは、投資銀行・監査法人出身の公認会計士が直接指導するため、売却価格最大化、リスク負担最小化、税金負担最小化、節税という目的を実現し、売り手であるお客様の利益を第一に考えます。

M&A 中小企業のための会社売却(M&A)の手続・評価・税務と申告実務

わが国の企業オーナーにとって、事業承継は重要な問題です。子供が会社を継いでくれるならば問題ないでしょう。しかし、子供が継ごうとしないために、後継者不在という問題を抱えた会社が増えてきています。そのような場合、会社を清算するしかないと諦めてしまいがちですが、近年は、親族以外の第三者へ会社を売却することを事業承継の選択肢と考えるケースが多くなってきました。会社売却の対価を老後の生活資金にする、親族外の事業承継によって従業員の雇用を維持するなど、会社売却を成功させることが事業承継の有効な手段となるのです。

このような経営環境のなか、会社売却という選択肢の重要性が認識されながらも、それを積極的に推進する公的制度がありません。また、企業オーナーや、銀行担当者、税理士が最初に手にすべき会社売却の入門書がありません。これは、会社売却という手段が、金融機関や一部のM&A仲介業者のノウハウとなっているからなのです。

そこで、今回は、会社売却を考える後継者不在の企業オーナーを想定し、会社売却のプロセスをわかりやすく平易な文章で解説することを試みました。

企業オーナーが専門家に相談するキッカケ、また意思疎通を図るための共通言語としての基礎知識を修得するために最適な内容です。もちろん、事業承継という視点だけではなく、業界再編など戦略的なM&Aという視点からも本書を活用していただくことができます。

会社売却、事業譲渡を成功させるポイントは わかったけれど・・・

いざ会社売却、事業譲渡をしようと思っても

どうしたらよいかわからない。。。

というのが本音ではないでしょうか。

その悩み、当社が解決いたします!!

その悩み、

当社が解決いたします!!

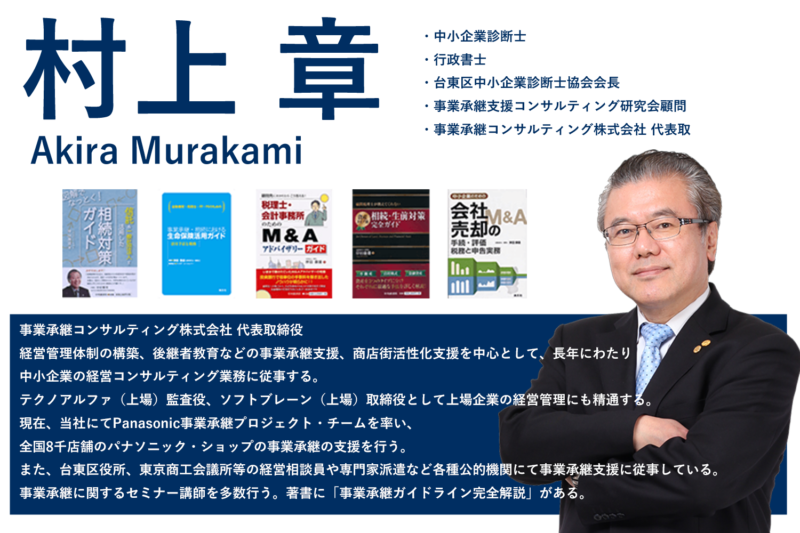

はじめまして。

事業承継コンサルティング株式会社の村上章です。

当社は、第三者への事業承継を行うお客様、つまり、M&Aの売り手であるお客様の売却価格最大化を実現することをお約束します。

M&A仲介会社によって不当に安く抑えられてしまう売却価格を、2倍以上の高い価格へ引き上げます。

これは、監査法人、投資銀行にて100社を超えるM&Aを支援した実績のある公認会計士が、御社の会社売却、事業譲渡を直接支援させていただくからです。

当社のM&Aはココが違います!

監査法人・投資銀行出身の公認会計士が事前に

無料相談・無料診断

会社売却や事業譲渡を検討されるお客様からご質問いただくことは、「自社はいくらで売却できるか?」、「自社はどんな会社が買ってくれるか?」という内容です。

当社では、投資銀行・監査法人にて100社超のM&Aを経験した公認会計士が、無料相談させていただき、公正な企業価値を評価させていただくとともに、幅広い買い手候補リストを提示させていただきます。

公認会計士は守秘義務を負っていますので、ご相談内容が外部に漏れる心配はありません。

売却価格を高くするため、会社を磨き上げる

経営改善からお手伝い

当社は、M&Aという親族外承継だけでなく、親族内承継(子供)や従業員承継も支援させていただくため、公認会計士と中小企業診断士という資格を持つ専門家が数多く在籍しています。

公認会計士が財務内容を精査し、収益性が高く見えるような決算書の作り方を指導します。それによって、利益の増加が、株価の上昇をもたらします。

また、中小企業診断士が事業内容を精査し、本業の収益力向上(売上拡大、コスト削減)を指導します。

これらの経営改善のプロセスには、半年~1年間を要しますが、この結果として、売却価格を高くすることが可能となります。

お客様が売却価格を最大化するために最適なタイミング、すなわち業績好調のタイミングでM&Aを行います。

M&A実行までに、当社の中小企業診断士が短期/中期的な経営改善・経営革新のコンサルティングを提供いたします!

その結果、将来成長を描いた事業計画が買い手に理解され、企業価値を高く評価してもらうことが可能となります!

会社情報

会社名

事業承継コンサルティング株式会社

代表者

村上章

所在地

〒101-0031

東京都千代田区東神田1-15-9

セントピア東神田ビル

TEL

03-4570-0810

営業時間

10:00-17:00

対応地域

全国対応

会社名

事業承継コンサルティング株式会社

代表者

村上章

所在地

〒101-0031

東京都千代田区東神田1-15-9

セントピア東神田ビル

TEL

03-4570-0810

営業時間

10:00-17:00

対応地域

全国対応

推薦者の声

タクトコンサルティング本郷尚先生が強力推薦!

経験・能力ともに日本最高のM&Aアドバイザー

岸田君は会計事務所を離れ、生き馬の目を抜く投資銀行業界に転身し、M&Aの現場で働いた経験を持つ極めて稀な税理士です。

事業承継(M&A)の需要が高まる中、彼の持つスキルとノウハウの価値は計り知れません。

税理士だけでは提供出来ないサービス、M&A仲介業者だけでは提供出来ないサービスを、彼は1人で提供出来るのです。まさにM&Aを知り尽くした税理士と言えましょう。

本郷尚氏

税理士法人タクトコンサルティング会長

事業承継コンサルティング(資産税・相続・M&A)の第一人者。

中小企業オーナーの相続と資産管理の第一人者

大原簿記学校で教鞭をとった経験もある岸田君は、中小企業オーナーの資産管理を専門としている税理士です。

事業承継には相続とM&Aは欠かせない手段ですから、その両方をサポートできる税理士はまさに「最強」だと思います。今後の税理士は通常税務以外にも新しい業務にチャレンジする勇気が大事で、そういった意味では、岸田君はパイオニア的存在でしょう。

大原簿記学校の税理士受験生のみならず、国内の開業税理士に勇気を与えられる存在と期待しております。

工藤雅幸氏

工藤雅幸税理士事務所所長、大原簿記学校講師。

税理士受験予備校の人気ナンバーワン講師。

税理士ビジネスを拡大させてくれた中小企業診断士

私の所属する税理士法人では、不動産売買の仲介だけでなく、M&Aアドバイザリー業務も提供しておりますが、近年、お客様のM&Aニーズが予想以上に増えており、驚いています。

M&Aアドバイザリー業務が税理士にとっての新しい収益源になることをアドバイスいただいた中小企業診断士の岸田先生には本当に感謝しています。

岸田先生とは、M&Aを含めた中小企業経営コンサルティングで幅広く連携させていただきたいと思います。

岸健一氏

税理士法人ベリーベスト代表

TAC講師、TACプロフェッションネットワーク主宰。

売りての気持ちを痛い程理解

岸田先生とはTACのDVD収録でお会いして、収録現場を見学させて頂いたのがお会いしたきっかけでした。私は税理士ですが、これだけM&Aについて豊富な経験を持ち、しかも、法務・会計・税務等の幅広い知識があることに大変驚きました!

税理士ですから、売り手の気持ちが痛いほど理解出来て、金融機関で働いた経験から仲介業者や買い手の気持ちも分かる。これだけ、M&Aに関わる人々の気持ちを1人で理解出来る税理士はそうそう現れないでしょうね。

渡邊勝也氏

税理士法人クオリティ・ワン代表社員

税理士/税務訴訟保佐人

一般財団法人日本プロスピーカー協会認定シニア・プロスピーカー

日本を代表するM&A案件をアドバイスした実績は凄い

岸田先生とは日本を代表する大企業のM&A案件を一緒に担当してきました。

彼は国内だけでなく、クロスボーダーの海外案件までまとめ上げるノウハウを持ち合わせており、海外まで買い手候補を探しに行き、流暢な英語で条件交渉を行うことができる彼のスキルは、日本のインベストメントバンカーとして最高峰にあったことは間違いありません。

志村雅氏

大手投資銀行に勤務したインベストメント・バンカー。

数多くの一流企業を顧客に持ち、 経営戦略立案、資金調達、M&Aの助言を行っている。

M&Aに関して理論と実践の両方を兼ね備えた公認会計士

岸田先生とは監査法人時代から長くお付き合いをさせて頂いています。

監査法人時代は、最先端の分野である金融機関の会計監査及びアドバイザリー業務の第一線で活躍した、卓越した能力と豊富な経験を持つ公認会計士でした。

その後は、監査法人での経験を活かして投資銀行に入り、M&Aの分野に本格的に取組まれ、M&Aに関して理論と実践の両方を兼ね備えた公認会計士であり、群を抜いた存在です。

田中秀一郎氏

青山アクセス税理士法人代表

国税庁、大手監査法人、日本公認会計士協会勤務を経て独立。青森県をはじめ地方の中小企業の経営サポートに注力している。

よくある質問